Часто в нашей жизни случаются непредвиденные ситуации и, увы, не всегда они несут радость. Болезнь родных, пожар в доме, смерть близкого человека и т.д. Все эти обстоятельства не только травмируют психику, но и наносят ощутимый удар по карману, что в наше время не каждому удаётся под силу принять. А если учесть, что в нашей стране над каждым восьмым человеком висит кредит, становится понятно, что им тяжелее вдвойне. Можно ли уменьшить бремя потребительского или целевого кредита в случае возникновения форс-мажорных обстоятельств?! Оказывается, можно. Есть несколько вариантов, как меньше платить по кредиту.

Можно ли платить кредит меньше ежемесячного платежа?

Реструктуризация долга, как возможность уменьшить выплату

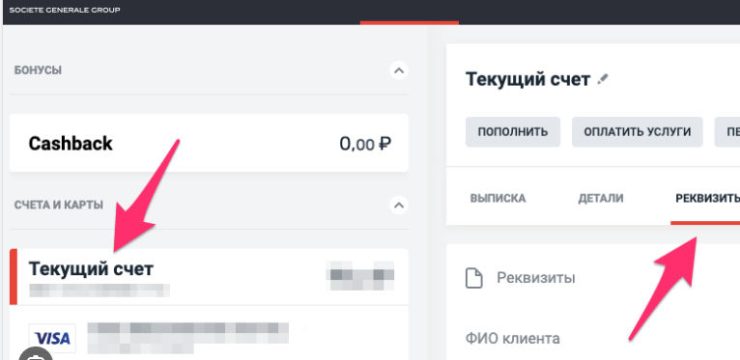

1. Первый вариант – реструктуризация долга по кредиту. Смысл заключается в том, что заёмщик обращается в свой банк с заявлением о просьбе предоставления отсрочки выплат основного долга или процентной ставки. Банк вправе предложить клиенту три способа реструктуризации долга:

— кредитные каникулы. Заёмщику даётся время на решение личных проблем и на это время он освобождается от уплаты основной или процентной части долга. Конечно, для этого у заёмщика должна быть чистая кредитная история и гарантии погашения долга в будущем. Возможно составление индивидуального графика выплаты ссуды, при котором отсрочке подлежит какая-то часть основного долга или процентной ставки;

— пролонгация. Она предусматривает увеличение срока оплаты кредита, вследствие чего ежемесячный платёж заёмщика уменьшается. Однако банки, как правило, при этом увеличивают процентную ставку по кредиту;

– полное или частичное списание ссуды.

Рефинансирование кредита для уменьшения процентной ставки

2. Второй вариант уменьшения бремени кредита – это рефинансирование кредитов других банков. Данный вариант является сегодня самым распространённым и востребованным, причём как со стороны кредитных организаций, так и со стороны физических лиц.

Суть рефинансирования заключается в том, что заёмщик берёт в другом банке новый кредит для погашения старого. В этом случае возможны несколько вариантов выгоды для заёмщика:

— во-первых, может быть снижена общая процентная ставка по кредиту;

— во-вторых, можно увеличить срок выплаты ссуды на определённое время, которое позволит заёмщику решить возникшие форс-мажорные проблемы. Чаще всего к рефинансированию прибегают владельцы крупных кредитов с длительным сроком погашения, к примеру, люди, оформившие ипотечный кредит. При рефинансировании заёмщику необходимы гарантии поручителя или наличие залогового имущества, как гарантии выплаты кредита.

Обращение в суд для отказа от комиссий банка

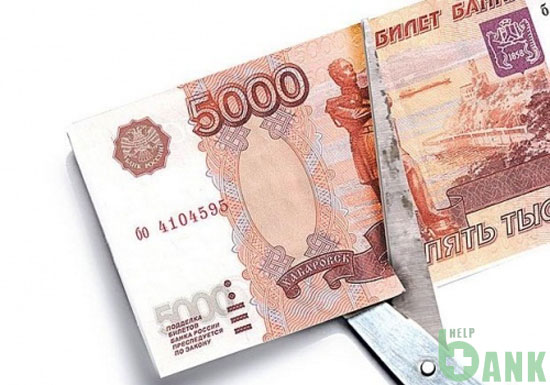

3. И, наконец, последний вариант возможного снижения кредитного бремени – это обращение в суд с исковым заявлением об уплате комиссий, которые были начислены незаконно. Не секрет, что практически все банки, помимо основных сумм, прописанных в договоре, взимают ещё и комиссионные, причём порой они могут быть взяты буквально из воздуха. Например, комиссий за открытие и обслуживание счёта быть не должно. Кроме того, решение в пользу заёмщика может быть принято в том случае, если он оплачивал что-либо ещё сверх того, что прописано в договоре.

Между тем следует помнить, что далеко не все комиссии суд может признать незаконными. Да и доводить дело до суда как-то не хочется.

В заключении

Многие читатели спрашивают, что будет, если платить по кредиту меньше положенной суммы и вообще допустимо ли такое? Это, скорее всего, допустимо, но исключительно с разрешения банка и оформления соответствующим документом. Яркий пример — реструктуризация кредита.

В случае, если вы самостоятельно решите платить по кредиту меньше положенной договором суммы, то это незамедлительно отразится на вашей кредитной истории, что в дальнейшем затруднит возможность получить заём в кредитных организациях. К тому же, согласно вашего договора кредитования, вам будут начислять пени.

Кстати, рекомендуем почитать материал о том, что будет, если не платить по кредиту hbon.ru/chto-budet-esli-ne-platit-kredit, так как некоторые заёмщики, сознательно или нет, но идут на этот отчаянный шаг.

Таким образом, существуют методы, позволяющие облегчить материальное положение владельца кредита при форс-мажорных обстоятельствах. Но к этому вопросу необходимо подойти чрезвычайно ответственно и скрупулезно. Если человек всё-таки принял решение взять кредит, будь то на покупку квартиры или приобретение автомобиля, надо с максимальной ответственностью подойти к выбору банка-кредитора. Следует изучить рейтинг его активов, тщательно изучить требующиеся для оформления договора документы, проанализировать отзывы о банке его бывших и настоящих клиентов. С таким разумным и взвешенным подходом проблем с кредитом, в случае непредвиденных обстоятельств, возникнуть не должно.